Minijobs - die wichtigsten Regelungen bei geringfügigen Tätigkeiten

|

OnlineService für 10 Euro Für nur 10,00 Euro bei einer Laufzeit von 12 Monaten bleiben Sie in den wichtigsten Fragen zum Öffentlichen Dienst auf dem Laufenden: Sie finden im Portal OnlineService rund 10 Bücher und eBooks zum herunterladen, lesen und ausdrucken. Mehr Infos |

Zur Übersicht des Ratgebers "Rund ums Geld im öffentlichen Dienst"

Minijobs - Die wichtigsten Regelungen im Überblick

Aktuell ab 01.01.2023 (aus der VBL)

Für Arbeitgeber. Anhebung der Entgeltgrenze für geringfügig Beschäftigte.

Auch geringfügig Beschäftigte können über ihren an der VBL beteiligten Arbeitgeber bei der VBL pflichtversichert sein und dadurch später eine betriebliche Altersversorgung aus der VBLklassik erhalten.

Die Arbeitgeber sind verpflichtet, solche Beschäftigten mit einem sogenannten „Minijob“ zur VBLklassik anzumelden, sofern die allgemeinen Voraussetzungen zur Pflichtversicherung vorliegen.

Durch die Anhebung des gesetzlichen Mindestlohns hat sich die Entgeltgrenze für eine geringfügig entlohnte Beschäftigung erhöht.

Versicherungspflicht von geringfügig Beschäftigten.

1. Geringfügig entlohnte Beschäftigung (§ 8 Absatz 1 Nummer 1 SGB IV)

Bei der VBL beteiligte Arbeitgeber sind seit 1. Januar 2003 verpflichtet, alle im Sinne des § 8 Absatz 1 Nummer 1 Sozialgesetzbuch (SGB) Viertes Buch (IV) geringfügig entlohnte Beschäftigte - auch „Minijob“ genannt - zur Pflichtversicherung anzumelden (§ 26 Absatz 1 VBL-Satzung), sofern die sonstigen Voraussetzungen erfüllt und sie nicht von der Pflicht zur Versicherung ausgenommen sind.

Zum 1. Oktober 2022 gilt in Deutschland ein gesetzlicher Mindestlohn von 12 Euro brutto pro Stunde. Dies hat der Bundestag am 3. Juni 2022 beschlossen. Der Bundesrat billigte am 10. Juni 2022 das Gesetz abschließend.

Mit Wirkung ab 1. Oktober 2022 wird dadurch im Bereich der geringfügigen Beschäftigung die Entgeltgrenze für eine geringfügig entlohnte Beschäftigung von bisher 450 Euro auf 520 Euro erhöht. Diese Entgeltgrenze wird künftig in Abhängigkeit des aktuell geltenden Mindestlohns dynamisch angepasst.

In diesem Zusammenhang weisen wir besonders darauf hin, dass nach der mit uns geschlossenen Beteiligungsvereinbarung alle Beschäftigten zu versichern sind, die unter den Geltungsbereich der Tarifverträge von Bund, Ländern und Gemeinden fallen beziehungsweise bei unterstellter Geltung des Tarifrechts fallen würden. Auf die tatsächliche Anwendung eines Tarifvertrages für den Kernbereich des öffentlichen Dienstes kommt es bei der Prüfung der Versicherungspflicht nicht an.

2. Kurzfristige Beschäftigung (§ 8 Absatz 1 Nummer 2 SGB IV)

Eine Ausnahme von der Versicherungspflicht besteht lediglich für Beschäftigte im Sinne des § 8 Absatz 1 Nummer 2 SGB IV (kurzfristig Beschäftigte). Danach sind Beschäftigte, die innerhalb eines Kalenderjahres lediglich für längstens drei Monate oder 70 Arbeitstage beschäftigt werden und diese Tätigkeit nicht berufsmäßig ausüben, nach Ziffer 7 der Ausführungsbestimmungen zu § 28 Absatz 2 VBL-Satzung von der Pflicht zur Versicherung bei der VBL ausgenommen.

Minijobs – Regelungen für geringfügige Beschäftigungen

Mit dem „Gesetz für moderne Dienstleistungen am Arbeitsmarkt" sind auch die Bedingungen für geringfügige Beschäftigungen neu geregelt worden. Für die so genannten „Minijobs" gelten seit 1. 4.2003 stark vereinfachte Vorschriften. Die wichtigsten Regelungen haben wir hier zusammengefasst. Unter „Minijobs" sind geringfügig entlohnte Beschäftigungen zu verstehen, bei denen der Monatsverdienst die Höchstgrenze von 400,00 Euro nicht übersteigt. Minijobs sind für Arbeitnehmer sozialversicherungsfrei. Bei einem Verdienst von mehr als 400,00 Euro beginnt die Sozialversicherungspflicht. Auch eine kurzfristige Beschäftigung kann ein Minijob sein, wenn in einem Kalenderjahr nicht mehr als zwei Monate oder insgesamt 50 Arbeitstage gearbeitet wird. Gegenüber der alten Regelung (325,00 Euro) liegt die monatliche Höchstgrenze beim Verdienst für Minijobs bei 400,00 Euro und die zeitliche Begrenzung auf weniger als 15 Stunden pro Woche gilt nicht mehr. Zusätzlich zur Hauptbeschäftigung kann ein Minijob versicherungsfrei ausgeübt werden. Die Arbeitgeber führen die Pauschalbeiträge und die einheitliche Pauschsteuer für ihre Arbeitnehmer künftig an eine zentrale Stelle ab (Minijob-Zentrale der Bundesknappschaft in Essen). Sie nimmt die Meldungen, Beitragsnachweise und Pauschalabgaben entgegen und leitet die eingezahlten Gelder weiter an die zuständigen Stellen. Die Minijob-Zentrale führt für geringfügig Beschäftigte auch die Lohnfortzahlungsversicherung durch. Bei Minijobs in Privathaushalten zahlen Arbeitgeber eine niedrigere Pauschale und können Steuern sparen.

Sozialabgaben und Steuern

Als Minijobber zahlen Sie keine Sozialabgaben. Sie erhalten Ihren Brutto-Verdienst ohne einen Abzug. Die Sozialabgaben für geringfügig entlohnte Beschäftigte sind allein vom Arbeitgeber zu entrichten. Er zahlt eine Pauschalabgabe in Höhe von 25 Prozent des Arbeitsverdienstes. Davon entfallen zwölf Prozent auf die Rentenversicherung und elf Prozent auf die Krankenversicherung. Die einheitliche Pauschalsteuer einschließlich Kirchensteuer und Solidarzuschlag beträgt zwei Prozent. Kleinbetriebe mit bis zu 30 Arbeitnehmern sind zusätzlich zur Zahlung einer geringen Umlage zur Lohnfortzahlungsversicherung verpflichtet. Für die so

genannten kurzfristigen Beschäftigungen müssen keine Pauschalbeiträge bezahlt werden.

Sonderzahlungen für den „Minijob"

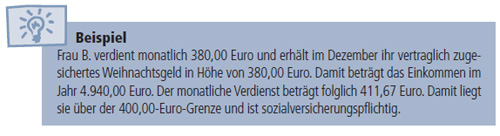

Auch Minijobber haben Anspruch auf Urlaubs- und Weihnachtsgeld, wenn dies im Tarif- oder Arbeitsvertrag festgelegt ist. Wird durch die Zahlung von Urlaubs- oder Weihnachtsgeld die 400-Euro-Grenze überschritten, wird die Beschäftigung sozialversicherungspflichtig.

|

Mehrere Minijobs

Sie können mehrere Minijobs gleichzeitig ausüben, allerdings nicht beim selben Arbeitgeber. Damit soll verhindert werden, dass normale Beschäftigungsverhältnisse in mehrere Minijobs aufgespaltet werden, um Sozialbeiträge zu sparen. Ihre Verdienste aus allen Beschäftigungen werden zusammengerechnet. Sie dürfen nicht über 400,00 Euro liegen. Ist das der Fall, sind sie sozialversicherungspflichtig.

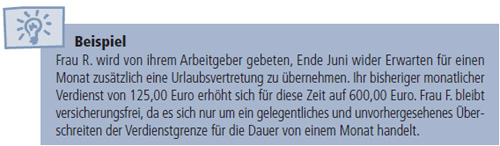

Hingegen bleiben Sie versicherungsfrei, wenn Ihr Verdienst unvorhersehbar und für maximal zwei Monate innerhalb eines Jahres die Verdienstgrenze von 400,00 Euro überschreitet.

|

Maßgeblich für die Versicherungspflicht ist die Summe aller Verdienste für den Zeitraum von zwölf Monaten. Angenommen, in den Monaten September bis April verdienen Sie mit Ihrem Minijob monatlich 500,00 Euro, in den Monaten Mai bis August jedoch nur 250,00 Euro. Danach kommen Sie auf einen durchschnittlichen monatlichen Verdienst von 416,67 Euro und liegen über der 400,00-Euro-Grenze. Ihre Beschäftigung ist also versicherungspflichtig.

Hauptberuf und Minijob

Seit 1. 4. 2003 können Sie neben Ihrem versicherungspflichtigen Hauptberuf noch einen 400,00-Euro-Job ausüben, der sozialversicherungsfrei bleibt. Ihr Arbeitgeber zahlt die für Minijobs üblichen Pauschalabgaben. Alle weiteren 400,00-Euro-Jobs werden allerdings mit der versicherungspflichtigen Hauptbeschäftigung zusammengerechnet und sind sozialversicherungspflichtig. Dies gilt auch für 400,00-Euro-Jobs, die Bezieher von Vorruhestandsgeld ausüben. Kurzfristige Beschäftigungen neben einem Hauptberuf werden mit der Hauptbeschäftigung nicht zusammengerechnet.

Aufstockung der Rentenbeiträge

Als Minijobber können Sie die Differenz von derzeit 7,5 Prozent zwischen dem Pauschalbeitrag des Arbeitgebers (12 Prozent) und dem vollen Rentenversicherungsbetrag (19,5 Prozent) selbst zahlen. So erwerben Sie mit einem relativ geringen Eigenbeitrag vollwertige Beitragszeiten. Sie müssen Ihrem Arbeitgeber schriftlich erklären, dass Sie eigene Rentenversicherungsbeiträge zahlen wollen. Er zieht Ihnen diesen Anteil von Ihrem Verdienst ab und leitet ihn zusammen mit seiner Pauschale an die Minijob-Zentrale weiter. Die Erklärung können Sie jederzeit abgeben, auch wenn der Minijob schon lange Zeit besteht.

Liegt der Verdienst zwischen 400,01 und 800 Euro

Falls der monatliche Bruttoverdienst zwischen 400,01 und 800,00 Euro liegt, arbeiten Sie in einem so genannten Niedriglohnjob. Seit dem 1. 4. 2003 können Sie geringere Sozialversicherungsbeiträge zahlen. Ihr Beitragsanteil wächst nun schrittweise von rund vier Prozent bei einem Verdienst in Höhe von 400,01 Euro bis auf rund 21 Prozent bei einem Verdienst von 800,00 Euro. Die Bemessungsgrundlage Ihres Beitrages ist dabei nicht das volle Gehalt, sondern ein Betrag, der nach einer bestimmten Formel errechnet wird. Der Arbeitgeber zahlt allerdings stets den Beitragsanteil von ca. 21 Prozent vom tatsächlichen Arbeitsentgelt. Sie können selbstverständlich auch in diesem Fall Ihre Rentenbeiträge bis auf den vollen Beitrag aufstocken.

Minijob-Regelung in Privathaushalten

Wenn Sie als Minijobber in Privathaushalten beschäftigt sind, gilt auch hier die 400-Euro-Regelung. Neu ist, dass die Arbeitgeber einen Pauschalbetrag von nur zwölf Prozent zahlen. Je fünf Prozent des Verdienstes gehen an die Renten- und Krankenversicherung. Hinzu kommen zwei Prozent einheitliche Pauschalsteuer sowie eine geringe Umlage zur Lohnfortzahlungsversicherung. Die Anmeldung und die Beitragszahlung werden in einem so genannten Haushaltsscheckverfahren über die Minijob-Zentrale abgewickelt. Ein weiterer Vorteil für Privatleute, die Minijobber im haushaltsnahen Bereich beschäftigen: Sie sparen künftig Steuern. Zehn Prozent ihrer Kosten, maximal 510,00 Euro können sie jährlich von der Steuer absetzen. Zu haushaltsnahen Dienstleistungen zählen Tätigkeiten wie Kochen, Putzen, die Betreuung und Pflege von Kindern, Kranken, alten und pflegebedürftigen

Menschen sowie Gartenarbeit.

Weitere Informationen zu den Minijobs finden Sie unter www.minijob-zentrale.de

|

Exkl. Angebot zum Komplettpreis von 22,50 Euro Der INFO-SERVICE Öffentlicher Dienst/Beamte informiert die Beschäftigten des öffentlichen Dienstes seit 1997 - also seit fast 30 Jahren - zu wichtigen Themen rund um Einkommen und Arbeitsbedingungen, u.a. auch zu rund- ums-geld-im-oeffentlichen-dienst. Auf dem USB-Stick (32 GB) sind alle Bücher und eBooks aufgespielt, die der INFO-SERVICE herausgegibt (drei Ratgeber & 5 eBooks) Wissenswertes für Beamtinnen und Beamte, Beamtenversorgungsrecht in Bund und Länder)n, Beihilferecht in Bund und Ländern. Fünf eBooks::Nebentätigkeitsrecht, Berufseinstieg im öff. Dienst, Rund ums Geld , Tarifrechjt (TVöD, TV-L) und Frauen im öff. Dienst. >>>Hier geht es zur Bestellung |